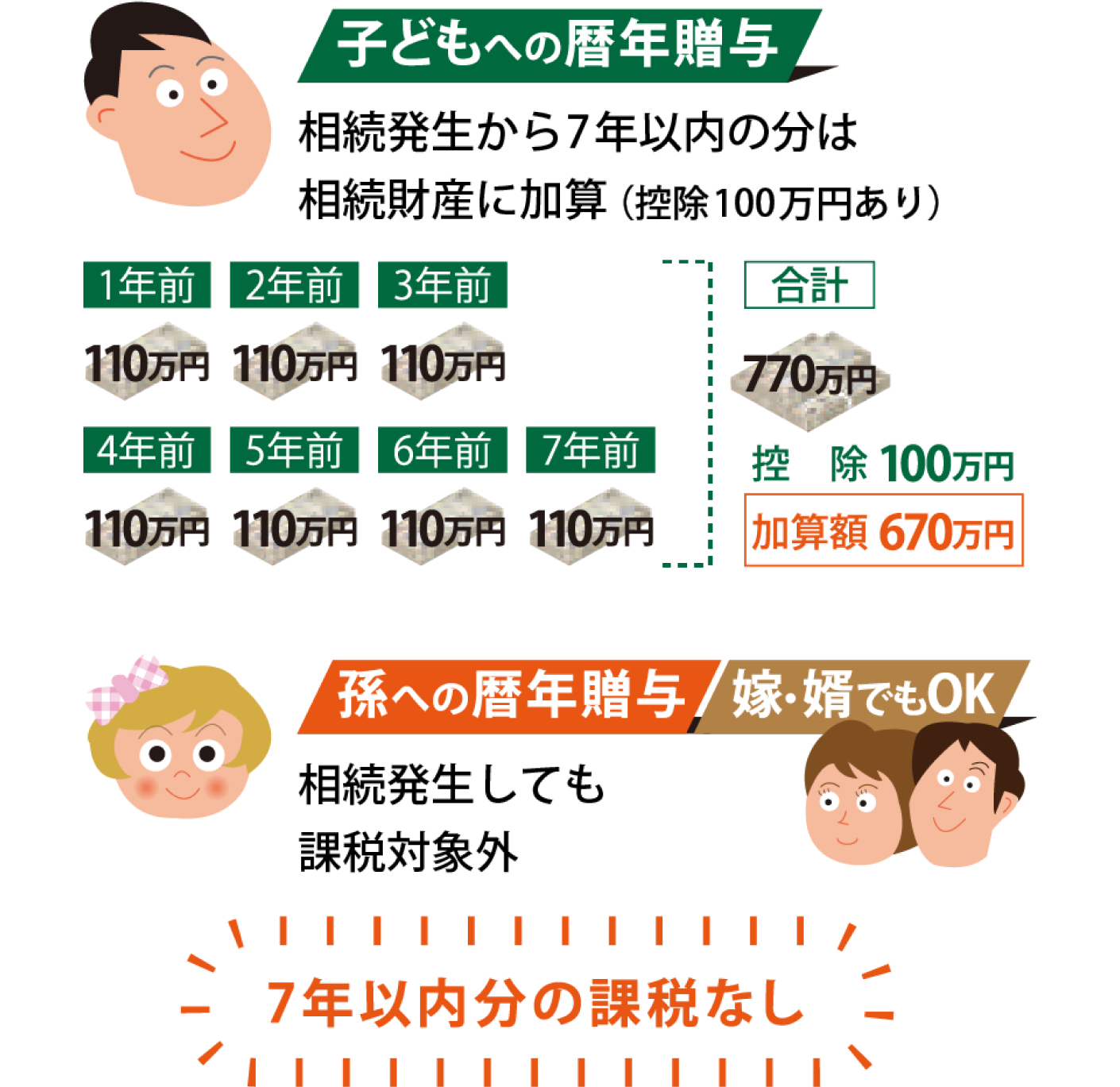

- ・生前贈与から相続財産への持ち戻しとなる加算期間が、3年から7年に延びて、実質的には負担増になると言われる「暦年贈与制度」。

- ・一方、「相続時精算課税制度」には新たに年間110万円の基礎控除(申告不要)が設けられ、制度を活用する人が増えると予測されています。

見直しが必要な時期です。

生前贈与の制度をどのように活用すればよいか、それは財産や家族構成・年齢、想いや目的などの諸状況によって異なります。

年間70件以上の相続税申告業務を担当。「週刊ダイヤモンド」の相続贈与特集号の総合監修や解説書籍の出版など、相続対策の第一人者 弓家田良彦税理士 監修

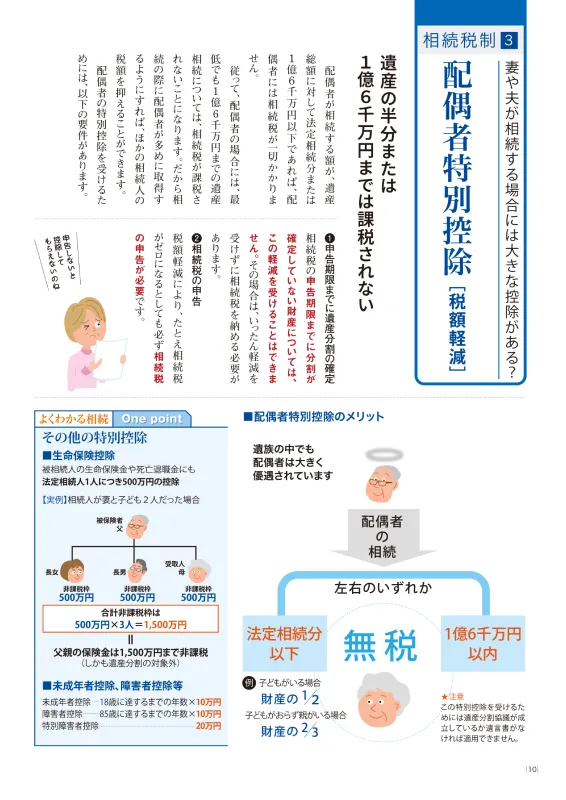

相続税対策の王道・生前贈与で広く活用されている暦年贈与の基礎控除(非課税枠)。年110万円以下の場合は贈与税は発生せず、申告も不要です。

ただし、相続時から3年以内の相続人への贈与分は控除にならず、持ち戻して相続財産に加算しなければいけません。

それが2024年の税制改正により、持ち戻しが3年加算から7年加算に拡大。つまり年110万円の暦年贈与は開始から7年以上経過しないと非課税効果を得ることができません。

ただ、加算の対象は遺産を相続する相続人だけなので、相続が予定される子どもではなく、相続権のない孫・ひ孫・嫁・婿への生前贈与なら加算されません。(遺言書での相続指定の場合は加算対象です。)

暦年贈与の活用比較

※孫への相続財産がない場合に限る

相続権のない親族への

生前贈与を検討

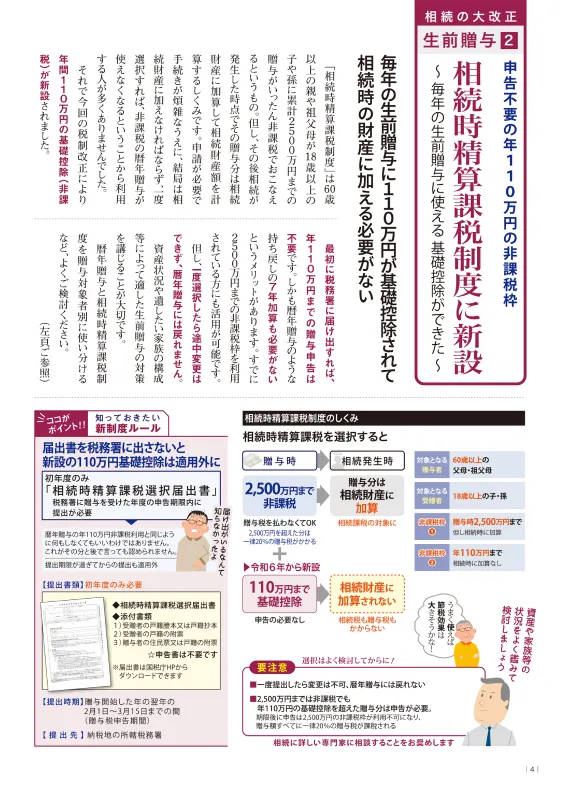

「相続時精算課税制度」は、60歳以上の親や祖父母が18歳以上の子や孫に累計2,500万円までの贈与がいったん非課税で行えるというもの。

今回、税制改正によって年間110万円の基礎控除が新設されました。この制度を利用すれば毎年110万円までの贈与分は相続時に加算されません。

最初に税務署に届け出すれば毎年の申告も不要ですので、今後の活用増が見込まれています。(適用には対象者や年齢等の諸条件があります。)

相続時精算課税制度のしくみ

相続時の加算なしで、年110万円の生前贈与が可能

年間70件以上の相続税申告業務を担当。「週刊ダイヤモンド」の相続贈与特集号の総合監修や解説書籍の出版など、相続対策の第一人者 弓家田良彦税理士 監修

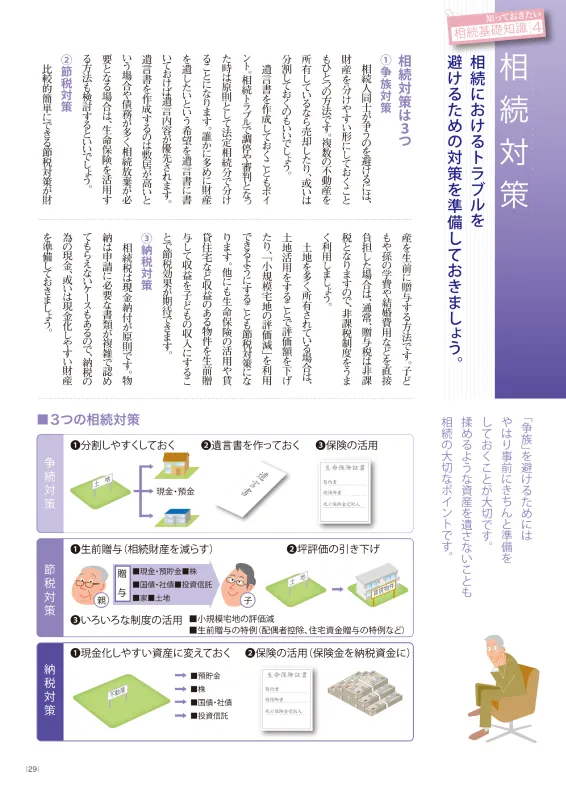

相続対策といえば「相続税をいかに減らすか」と思っておられる方が多いですが、これは大きな誤りです。

相続全般まつわる対策が「相続対策」と言われるもので、それは重要な順から1~3に集約されます。

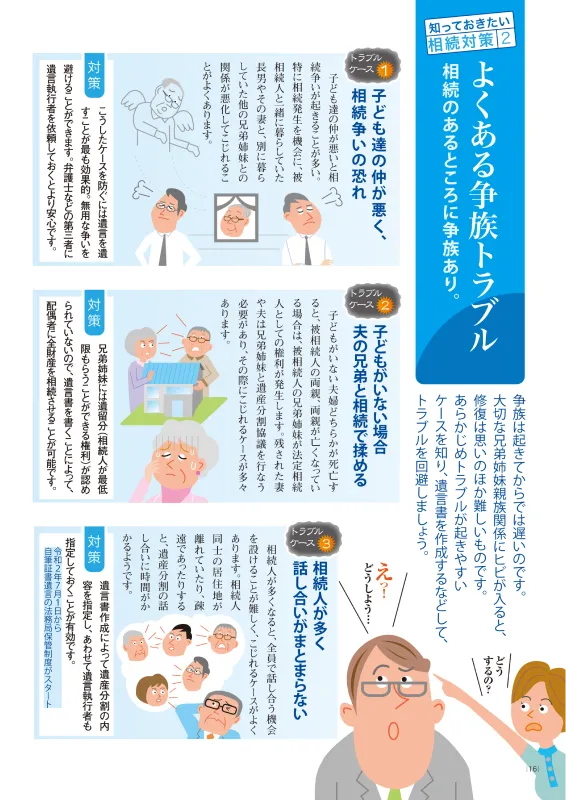

子どもを想って遺した財産が家族の絆を壊してしまう「争族」の火種になるなんて本末転倒な話ですが、仲の良かった兄弟姉妹が相続を機に、いがみ合うようになるケースは珍しいことではありません。

家庭裁判所で争われる遺産分割は年間約1万6千件を超え、1日45件以上も発生しています。

しかも相続人が揉めて、遺産分割協議で合意を得ることができなければ、財産の分割や名義の変更、換金などが出来ず、相続納税に支障をきたします。

さらには、節税効果の大きい配偶者控除や小規模宅地の減額特例も適用されずに、税負担は大きなものになってしまいます。

家庭裁判所で争われる

遺産分割事件数

同じくらいの資産を所有していても次世代への継承を考えて、生前より準備していた人と何もしない人では、相続課税に驚くほど大きな違いが生じます。

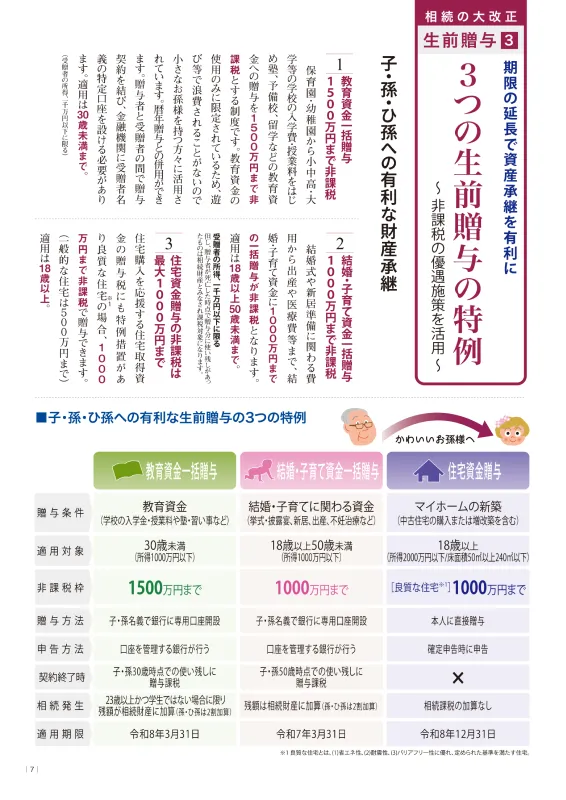

今回改正された毎年110万円までの非課税の生前贈与の見直し検討はもとより、延長された教育資金の一括贈与、住宅資金贈与、結婚・子育て資金一括贈与の特例の活用など、子・孫・ひ孫のために、生前に準備できることはいくつもあります。

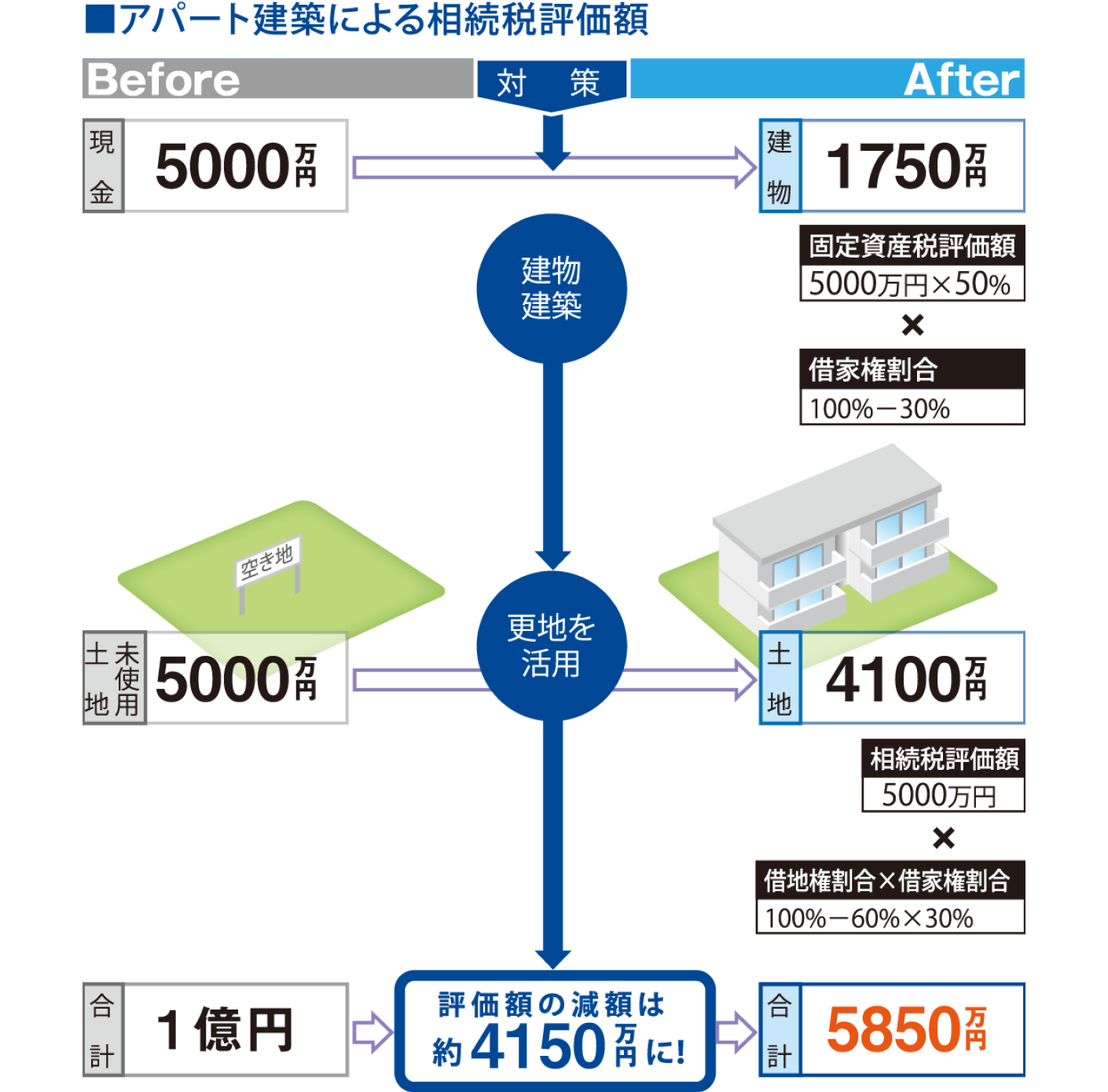

例えば、土地活用を上手に行うことで、課税評価額を下げて大きな節税効果をもたらすとともに、家賃収入で子どもの生活支援となるなど、生きた相続対策ができます。

相続対策の王道

不動産活用による節税効果

※借地権割合は地域によって異なります。

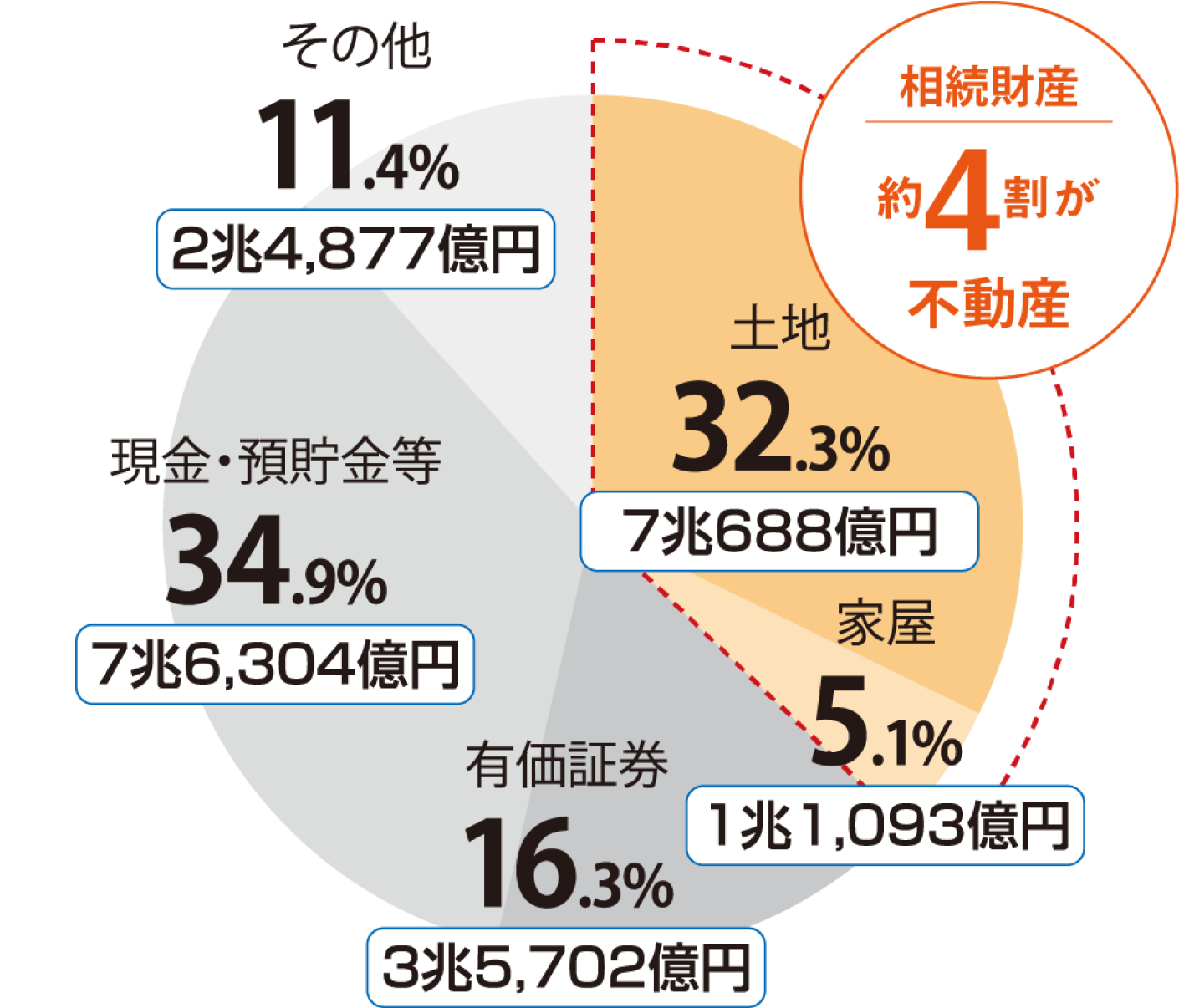

相続税の申告・納付期限は、相続が発生した日の翌日から10カ月以内に完了しなければいけません。相続税は現金納付が原則ですので、納税のための現金あるいは現金化しやすい財産を準備しておく必要があります。

財産のほとんどが不動産という方は、特に相続納税に備えておく必要があるでしょう。相続発生後、納税のために不動産の売却を急ぐと足元を見て買い叩かれるなど、せっかく遺してもらった大切な財産を無駄にしてしまうケースも少なくありません。

相続の全体像をしっかり捉えて早め早めの対策をとることと、生命保険の活用(遺産分割協議の合意がなくても受取人に支払われる)など、残された遺族に負担や気苦労をかけない「納税対策」を準備しておきたいものです。

相続財産の金額の内訳

(令和4年分の構成比)

出典:国税庁令和5年12月公表

「令和4年分相続税の申告事績の概要」

3つのポイントを

踏まえた相続対策を!

より詳しい方法は、

こちらの本で

最新の相続税制・生前贈与の大改正のポイントをわかりやすく解説

相続のエキスパート、

弓家田税理士がお奨めする

今から準備しておきたい「節税対策」や「争族対策」は必見!!

年間70件以上の相続税申告業務を担当。

「週刊ダイヤモンド」の相続贈与特集号の総合監修や解説書籍の出版など、

相続対策の第一人者 弓家田良彦税理士 監修